- Blog >

- Mejora de pensión >

- Aspectos clave de un asesor de pensiones del IMSS confiable

Aspectos clave de un asesor de pensiones del IMSS confiable

Obtener asesoría confiable en pensiones del IMSS es clave para garantizar un proceso eficiente y maximizar los beneficios para los futuros pensionados.

El proceso para tramitar tu pensión puede ser complejo y, en ocasiones, abrumador. Es aquí donde un asesor de pensiones calificado puede marcar la diferencia; simplificando el proceso, evitando errores y brindando orientación valiosa.

Te compartimos algunos aspectos que tu asesor en pensiones debe tener para asegurar la máxima eficacia y confiabilidad en el manejo del proceso de pensión.

Contenido:

¿Qué debe tener un asesor de pensiones confiable?

- Experiencia práctica

- Capacidad analítica

- Amplio conocimiento y estar actualizado

- Habilidad de comunicación

- Integridad y ética

- Buenas referencias

1. Experiencia práctica

Contar con amplia experiencia en el manejo de casos de pensiones es fundamental para ayudarte a enfrentar diferentes escenarios que puedan presentarse durante el trámite.

Un asesor experimentado comprende los matices y desafíos específicos que pueden surgir durante el proceso y tiene la capacidad de proporcionar soluciones efectivas.

En el proceso te puedes enfrentar a situaciones como la falta de documentos, disparidad en el número de semanas cotizadas o errores en el cálculo de pensión.

En casos así, el asesor puede ayudarte a solicitar una constancia de aclaración de semanas cotizadas en el IMSS o una solicitud de modificación de pensión por hechos que inciden en el cálculo.

2. Capacidad analítica

Es esencial para evaluar situaciones individuales, calcular beneficios potenciales y ayudar a los futuros pensionados a tomar decisiones informadas que maximicen sus beneficios.

En casos específicos que pertenezcan a la Ley 73, un buen asesor tiene el conocimiento y cuenta con las herramientas adecuadas para analizar y elaborar desde un cálculo de pensión, hasta una proyección para validar la viabilidad de obtener un mayor monto de pensión por medio de la Modalidad 40 del IMSS.

Un asesor confiable establece metas realistas y alcanzables, ayudando a los futuros pensionados a comprender lo que pueden esperar y planificar en consecuencia.

3. Amplio conocimiento y estar actualizado

El asesor debe estar al día sobre las leyes y regulaciones del IMSS, garantizando que la información proporcionada sea precisa y esté alineada con los requisitos actuales.

Por ejemplo, actualizaciones a la pensión mínima garantizada, los ajustes anuales de la Unidad de Medida y Actualización (UMA), el aumento gradual en la aportación patronal de acuerdo con el salario base de cotización, entre otros.

Es esencial que esté informado sobre cualquier reforma o modificación a la ley que pueda impactar al sistema de pensiones en México.

4. Habilidad de comunicación

La habilidad para comunicar de manera clara, transparente y comprensible es esencial. Un buen asesor debe ser capaz de explicar los detalles del proceso y responder a cualquier pregunta de manera accesible.

Muestra transparencia en cuanto a los costos asociados y garantiza el buen uso de los datos personales de los clientes, brindando confianza y seguridad en el manejo de la información.

5. Integridad y ética

Un asesor actúa siempre en el mejor interés del cliente, evitando prácticas cuestionables.

Además, debe atender las dudas básicas o complejas por igual, con empatía y paciencia, lo cual es crucial para brindar un servicio más efectivo y humano.

6. Buenas referencias

Contar con buenas referencias es un indicativo de la calidad de la asesoría. Los testimonios positivos de clientes anteriores respaldan la reputación del asesor.

Este es un punto muy importante que debes verificar, debido a que desafortunadamente, existen muchos asesores fraudulentos que cobran de más por brindar sus servicios.

Te puede interesar leer más sobre la asesoría de pensiones IMSS y cómo tener cuidado con los asesores fraudulentos

Las buenas referencias en línea, de clientes anteriores, te ayudarán a evitar un fraude o pagar de más por un servicio que puede llegar a ser gratuito, sin comprometer tu pensión futura o tus recursos ahorrados en la Afore.

Seleccionar a un asesor con estas cualidades clave puede marcar la diferencia para llevar a cabo un proceso de pensión adecuado y fácil, sin trabas.

🚨 Ten cuidado con asesores fraudulentos 🚨

Detectar a un “coyote” o asesor de pensiones fraudulento no es muy complicado, debido a que hay ciertos signos de alerta que los ponen en evidencia. Tómalos en cuenta para evitar caer en un fraude.

5 señales de alerta para detectar a un asesor de pensiones fraudulento

- Solicitan pagos por adelantado

- Piden el depósito de aportaciones voluntarias a cuenta particular

- Ofertas demasiado buenas para ser verdad

- Te presiona para actuar rápido

- Falta de transparencia

1. Solicitan pagos por adelantado

El primer signo de alerta es el cobro de honorarios por adelantado. Es importante mencionar que los trámites que se realizan ante el Seguro Social son totalmente gratuitos, desde el alta en la Modalidad 40 del IMSS, hasta el trámite de pensión. Sin embargo, algunos gestores cobran altas cifras bajo el pretexto de facilitar el proceso.

En algunas ocasiones, llegan a solicitar hasta el doble de tus aportaciones voluntarias. Por ejemplo, si cada una de tus aportaciones equivale a $10,000 MXN, te piden que deposites en una cuenta particular el doble, cerca de $20,000 MXN, lo cual incluye gastos de gestión.

Ten cuidado si un asesor te pide, cómo pago de sus honorarios, los recursos que tienes ahorrados en tu Afore.

2. Piden el depósito de aportaciones voluntarias a cuenta particular

Es importante mencionar que al darte de alta en la Modalidad 40, debes realizar el pago de tus aportaciones voluntarias, ya sea en retroactivo o en adelante, directamente en la cuenta bancaria del IMSS. Nunca debes hacerlo en la cuenta de un tercero o particular.

3. Ofertas demasiado buenas para ser verdad

Un buen asesor en pensiones te guiará sin costo para que puedas obtener todos los beneficios de la Modalidad 40, verificando que cumplas con los requisitos y realizando un cálculo de pensión. Este último es un punto muy importante ya que no todos los futuros pensionados de la Ley 73 son candidatos para mejorar sustancialmente su pensión.

¿Qué necesitas para obtener todos los beneficios de la Modalidad 40? Tener cumplidos 59 años de edad y contar con más de 900 semanas cotizadas ante el IMSS.

Si el asesor de pensiones promete grandes rendimientos o garantiza ganancias sin analizar tu estatus actual ante el IMSS, es una señal de alerta.

4. Te presiona para actuar rápido

Los estafadores a menudo presionan a sus víctimas para que actúen rápidamente y tomen decisiones impulsivas sin tiempo, para considerar adecuadamente la inversión propuesta. Esto en muchos casos lleva a que los futuros pensionados realicen depósitos previos sin analizar sus opciones, perdiendo el dinero.

5. Falta de transparencia

Si el asesor no proporciona información completa y detallada sobre los costos asociados y no está dispuesto a proporcionar documentación verificable, es también una señal de alerta. Desconfía de los asesores que prometen resultados exagerados o garantizan una pensión sin importar tu historial laboral.

¿Cómo identificar a un asesor certificado?

1. Solicita una identificación

Cuando un asesor se acerque para ofrecerte sus servicios, es fundamental solicitar una identificación con fotografía para confirmar su identidad. Un asesor serio no tendrá problema en mostrártela.

Por ejemplo, en Pensiona Plus, todos los asesores cuentan con una credencial con un código QR que valida su afiliación a la institución financiera.

Esta credencial incluye información como nombre, número de sucursal, número telefónico y correo electrónico.

2. Conoce los términos de la asesoría

Dentro de la gran variedad de asesores, algunos cobran diferentes tarifas por prestar sus servicios, agregando gastos relacionados con la gestión de trámites, como alta en la Modalidad 40 o la elaboración de un cálculo y proyección de pensión.

Un buen asesor te proporcionará una explicación detallada de su labor, los costos involucrados y los beneficios esperados. Desconfía de aquellos que exigen pagos por adelantado o que te presionan para adquirir sus servicios.

Además, tienes la opción de recibir asesoría gratuita a través de Pensiona Plus, siempre y cuando cumplas con ciertos requisitos.

3. No te dejes engañar por promesas demasiado buenas

Finalmente, pide que te explique cómo te ayudará a mejorar tu pensión, cómo funciona la Modalidad 40 del IMSS y cuáles son todas tus opciones.

Un buen asesor de pensiones te presentará distintas opciones para cubrir el pago de tus aportaciones voluntarias y te ayudará a elegir la mejor opción según tu situación financiera particular.

Te puede interesar leer acerca del financiamiento para la Modalidad 40: Todo lo que necesitas saber

Así que ya lo sabes, cuando te acerques a tu edad de retiro y busques guía para mejorar tu pensión del IMSS, ten mucho cuidado con los asesores fraudulentos.

Busca solo asesores que puedan demostrar su preparación y experiencia.

¿A dónde acudir para obtener asesoría en pensiones confiable?

En Pensiona Plus, contamos con asesores de pensiones del IMSS calificados para guiar a los futuros pensionados pertenecientes a la Ley 73 que cumplen con los siguientes requisitos:

- Tener más de 59.9 años de edad

- Contar con más de 900 semanas cotizadas ante el IMSS

- Tener menos de 5 años de la última fecha de baja

- Haber cotizado 52 semanas en los últimos 5 años anteriores a su fecha de baja

En el siguiente video te explicamos a detalle qué es Pensiona Plus y cómo ayudamos a los futuros pensionados que cumplen con los requisitos antes mencionados a mejorar al máximo su pensión con la Modalidad 40:

Si cumples con todos los requisitos te invitamos a visitarnos en nuestro sitio web para conocer más sobre la Modalidad 40 y el proceso de pensión del IMSS.

Te puede interesar leer algunos consejos para preparar tu plan de pensión bajo la Ley 73 del IMSSExplora por categoría

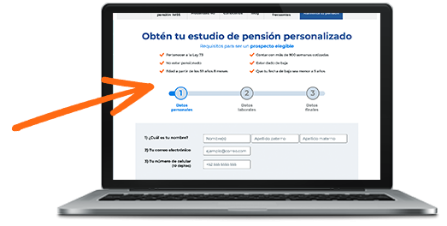

¿Quieres mejorar tu pensión?

- Calcula cuánto puede mejorar tu pensión

- Solo se requieren 3 datos

[Gratis y sin compromiso]

Recibe consejos para mejorar tu pensión directo en tu correo

Artículos relacionados

Mejora de pensión

Mejora de pensión

¿Cuál es la pensión mínima garantizada bajo la Ley 73 del IMSS?

La Ley 73 del Seguro Social establece que sus asegurados tienen el derecho a recibir ...

Mejora de pensión

Mejora de pensión

5 razones para tener un plan de ahorro para el retiro: todo sobre el fondo de ahorro

Ahorrar para el retiro a través de instituciones financieras especializadas te ...

Mejora de pensión

Mejora de pensión

¿A partir de qué año ya no hay pensiones del IMSS?

A partir del 1 de julio de 1997, las personas que comenzaron a cotizar ante el IMSS ...