- Blog >

- Proceso de pensión >

- Evita estos 9 errores comunes al realizar tu plan de pensión

Evita estos 9 errores comunes al realizar tu plan de pensión

Planificar adecuadamente tu pensión te permite tomar decisiones informadas, para lograr un retiro más satisfactorio, económica y emocionalmente.

Tener suficientes recursos financieros será clave para mantener o incluso mejorar tu calidad de vida una vez que te pensiones. Ya que, sin una planificación financiera sólida, podrías enfrentarte a dificultades económicas e incluso emocionales durante tu retiro laboral.

Por esta razón, compartimos contigo algunos errores que debes evitar al realizar tu plan de pensión para que puedas disfrutar plenamente de esta etapa de tu vida.

Puntos clave:

- Elabora un plan sólido con tus objetivos a corto y largo plazo.

- Inicia tu plan de pensión cuanto antes para tener más ahorros y evitar riesgos financieros al momento de pensionarte.

- Asesórate para evitar realizar inversiones arriesgadas y resiste la tentación de ganancias rápidas.

- Saca provecho de tus beneficios si perteneces a la Ley 73 del IMSS

9 errores comunes que debes evitar al realizar tu plan de pensión

- Falta de plan financiero para el retiro

- Postergar el ahorro o guardarlo en un mismo lugar

- Invertir tus ahorros sin asesoría de un experto

- Realizar retiros anticipados de tu Afore

- No saber diferenciar entre una deuda buena y una mala

- Falta de planificación para los costos de salud

- No contemplar el cambio de rutina

- Darse de baja ante el IMSS por muchos años

- Desconocimiento sobre el proceso de pensión

1. Falta de plan financiero para el retiro

La elaboración de este plan debe permitirte encontrar un equilibrio entre tus objetivos a corto y largo plazo, para que puedas contar con el suficiente capital para gastos comunes de salud, vivienda y esparcimiento y por qué no, inversiones o incrementar tu patrimonio.

Actualiza tu plan regularmente a medida que cambian tus necesidades y estilo de vida

Recuerda que cada año que pasa, los precios tienden a subir. Es fundamental contar con los fondos suficientes para hacer frente a este tipo de tendencias económicas, las cuales nos afectan a todos.

2. Postergar el ahorro o guardarlo en un mismo lugar

Parte del plan financiero implica contar con ahorros desde temprano. Aunque nunca es demasiado tarde, este es un asunto esencial para acumular suficientes fondos antes de pensionarte.

Es buena idea destinar al menos el 10% de tus ingresos totales al ahorro para la pensión durante tu vida laboral.

Puede parecer un poco estresante y en ocasiones complicado, pero el destinar un porcentaje de tus ingresos al ahorro para el retiro te dará tranquilidad cuando llegue el momento.

Por otro lado, si estás destinando cierta cantidad a tus ahorros, debes saber que la mejor forma de invertir es diversificando para, de alguna forma, reduzcas el riesgo.

Joshua Zermeño, Director de inversiones de AXA México, a través de El Economista, recomienda “elegir instrumentos de inversión distribuidos en tres plazos: largo, mediano y corto plazo, de acuerdo con tus metas y los recursos que necesitarás para alcanzarlas”.

En este caso, considera como largo plazo un período de 10 años, es decir, si tienes la intención de pensionarte entre los 60 y 65 años de edad, puedes comenzar con tu plan de inversión entre los 50 y 55 años.

Para el mediano plazo, considera aproximadamente 5 años antes de pensionarte y para el corto plazo 1 o 2 años antes de tu fecha de retiro.

3. Invertir tus ahorros sin asesoría de un experto

Puedes crecer tus ahorros a través de diversas opciones, desde invertir en negocios hasta utilizar instrumentos financieros como pagarés, acciones, bonos y más.

Lo más adecuado es que busques asesoría especializada dependiendo en dónde quieras invertir para que no caigas en el error de tomar decisiones apresuradas.

Estos son los errores más comunes que las personas cometen al comenzar a invertir según Joshua Zermeño:

- Querer ganar mucho en poco tiempo

- Invertir basándose en modas

- Poner todo el patrimonio en pesos

- Hacer movimientos prematuros

- Comprar y vender el 100% del capital

4. Realizar retiros anticipados de tu Afore

En la actualidad, no puedes disponer de la totalidad de tus ahorros en tu Afore antes de pensionarte, pero sí tienes la opción de hacer uso de una parte de los recursos acumulados a través del "Retiro parcial por desempleo".

La cantidad de dinero que puedes solicitar bajo este concepto es equivalente a lo que resulte menor centre 90 días del Salario Base de Cotización o el 11.5 % de los recursos acumulados en la subcuenta de Retiro.

A pesar de que retirar anticipadamente tus ahorros puede parecer una opción atractiva para afrontar una urgencia financiera, al hacerlo reducirás considerablemente la cantidad de tus ahorros y generarás menos rendimiento.

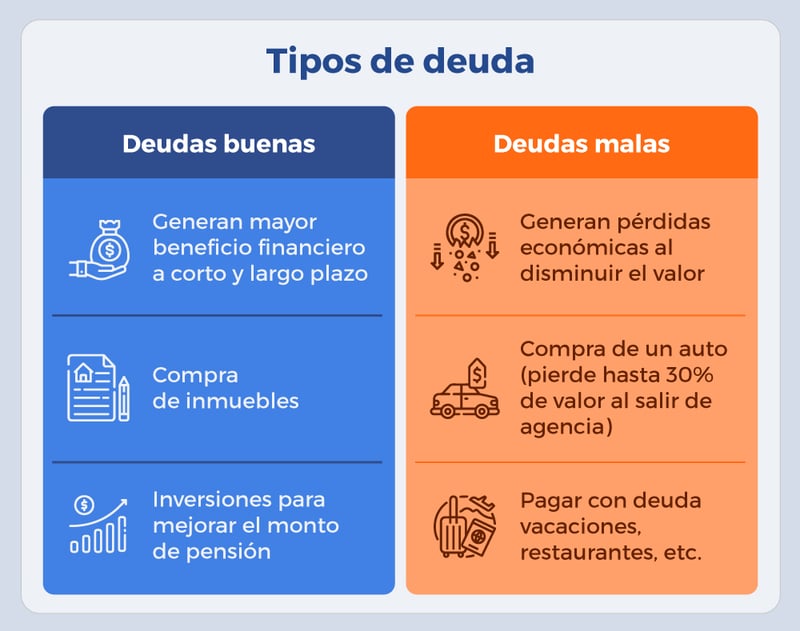

5. No saber diferenciar entre una deuda buena y una mala

Adquirir deuda puede ser un instrumento financiero que te ayude a crecer, pero es importante evitar adquirir deudas innecesarias que puedan complicar tus finanzas.

Las deudas buenas son aquellas que generan más dinero con el tiempo, y pagarlas tiene un menor costo que el beneficio que proporcionan.

Por el contrario, las deudas malas se utilizan para comprar bienes o servicios cuyo valor disminuye o desaparece con el tiempo, implicando un alto costo sobre el beneficio.

Para saber cuándo es apropiado asumir deudas "buenas" y cuándo podría resultar perjudicial, es necesario evaluar si el préstamo aportará valor a tu situación financiera, ya sea a corto o largo plazo.

6. Falta de planificación para los costos de salud

Los gastos médicos tienden a aumentar con la edad, y no considerar este factor podría resultar en grandes dificultades. Contar con un fondo específico destinado a gastos médicos puede ser crucial para mantener la estabilidad financiera en esta etapa.

Por ejemplo, un sondeo presentado en El Financiero mostró que los costos promedio de contratar un enfermero o auxiliar para personas de la tercera edad rondan de 300 a 600 pesos por hora, por periodos que van de seis a doce horas.

7. No contemplar el cambio de rutina

En ocasiones, al planificar el retiro, no se considera el cambio en la rutina. El aburrimiento, la pérdida de estructura en el día a día y la falta de un propósito claro pueden afectar la calidad de vida al pensionarte.

Planifica actividades, proyectos o incluso explorar nuevas oportunidades laborales, para mantener un sentido de propósito y mantenerse activo tanto mental como físicamente.

8. Darse de baja ante el IMSS por muchos años

Si dejas de cotizar ante el IMSS de manera voluntaria o por circunstancias ajenas, la Ley del Seguro Social te concede el beneficio de mantener tus derechos, por un periodo de hasta la cuarta parta del tiempo que tienes cotizado.

Por ejemplo, si una persona cuenta con 1,000 semanas cotizadas, su período de conservación de derechos será de 250 semanas (casi 5 años). No obstante, una persona con 1,600 semanas conservará sus derechos durante 400 semanas (casi 8 años).

Al exceder este periodo sin generar cotizaciones ante el IMSS implica la pérdida de la vigencia de derechos.

Es importante que, si no planeas trabajar por un periodo previo antes de iniciar tu proceso de pensión, realices aportaciones voluntarias por tu cuenta a través de la Modalidad 40 del IMSS.

Pero considera que, para darte de alta en este programa, no deben haber transcurrido más de 5 años a partir de tu fecha de baja.

Este programa permite a los futuros pensionados bajo la Ley 73 seguir cotizando ante el Instituto para conservar los derechos de pensión y, además, mejorar al máximo posible el monto de la pensión.

¿Cómo es posible? En el siguiente video, te explicamos cómo funciona este programa:

9. Desconocimiento sobre el proceso de pensión

Comprender qué necesitas para pensionarte en México es crucial para maximizar tus beneficios. Por ejemplo, si perteneces a la Ley 73 del IMSS, puedes darte de alta en la Modalidad 40 antes de pensionarte para obtener el máximo monto de pensión posible.

¿Estás listo para planificar tu retiro y pensionarte bajo la Ley 73 del IMSS? Visítanos en Pensiona Plus para informarte sobre el proceso de pensión, los requisitos y los beneficios. Nuestro objetivo es ayudarte a obtener el mayor monto posible para que logres el retiro laboral que deseas.

Si perteneces a la Ley 73, estás por cumplir 60 años de edad y cuentas con más de 900 semanas cotizadas, te invitamos a utilizar nuestra calculadora de pensiones en línea para conocer qué necesitas para mejorar tu monto de pensión.

Explora por categoría

¿Quieres mejorar tu pensión?

- Calcula cuánto puede mejorar tu pensión

- Solo se requieren 3 datos

[Gratis y sin compromiso]

Recibe consejos para mejorar tu pensión directo en tu correo

Artículos relacionados

Proceso de pensión

Proceso de pensión

¿Cuál es la pensión mínima garantizada bajo la Ley 73 del IMSS?

La Ley 73 del Seguro Social establece que sus asegurados tienen el derecho a recibir ...

Proceso de pensión

Proceso de pensión

5 razones para tener un plan de ahorro para el retiro: todo sobre el fondo de ahorro

Ahorrar para el retiro a través de instituciones financieras especializadas te ...

Proceso de pensión

Proceso de pensión

¿A partir de qué año ya no hay pensiones del IMSS?

A partir del 1 de julio de 1997, las personas que comenzaron a cotizar ante el IMSS ...